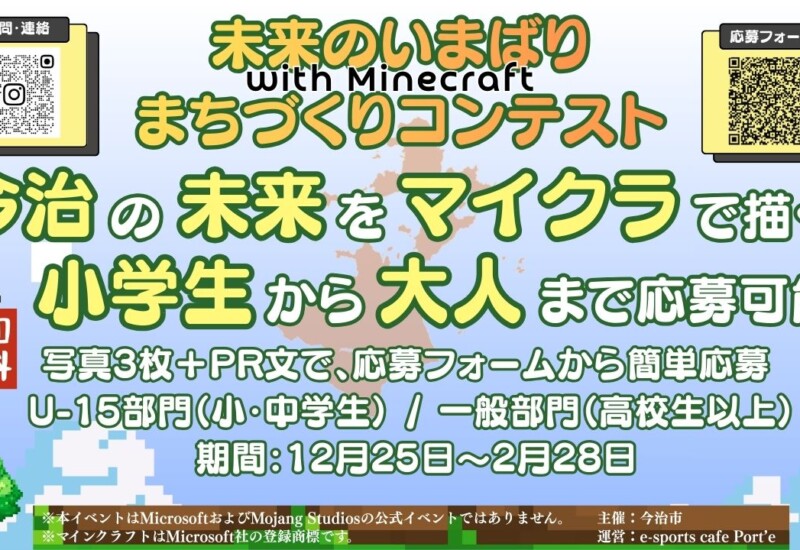

【コラム】5分で読める!生命保険の見直し術(窪田陽平)

みなさん、こんにちは。SHIPS株式会社の窪田です。

今回は、生命保険についてお話をします。

弊社では、資産運用だけでなく、生命保険の見直し相談も受け付けておりますが、相談にいらっしゃる多くの方は、親戚や銀行とのお付き合いで保険に加入し、総支払保険料が多くなっている傾向があります。

実際に、無駄な掛け捨て保険に入られていたり、たくさんの保険に加入し過ぎて、自分がどのような保障の保険に加入しているか把握できていなかったりするお客さまは非常に多いのです。

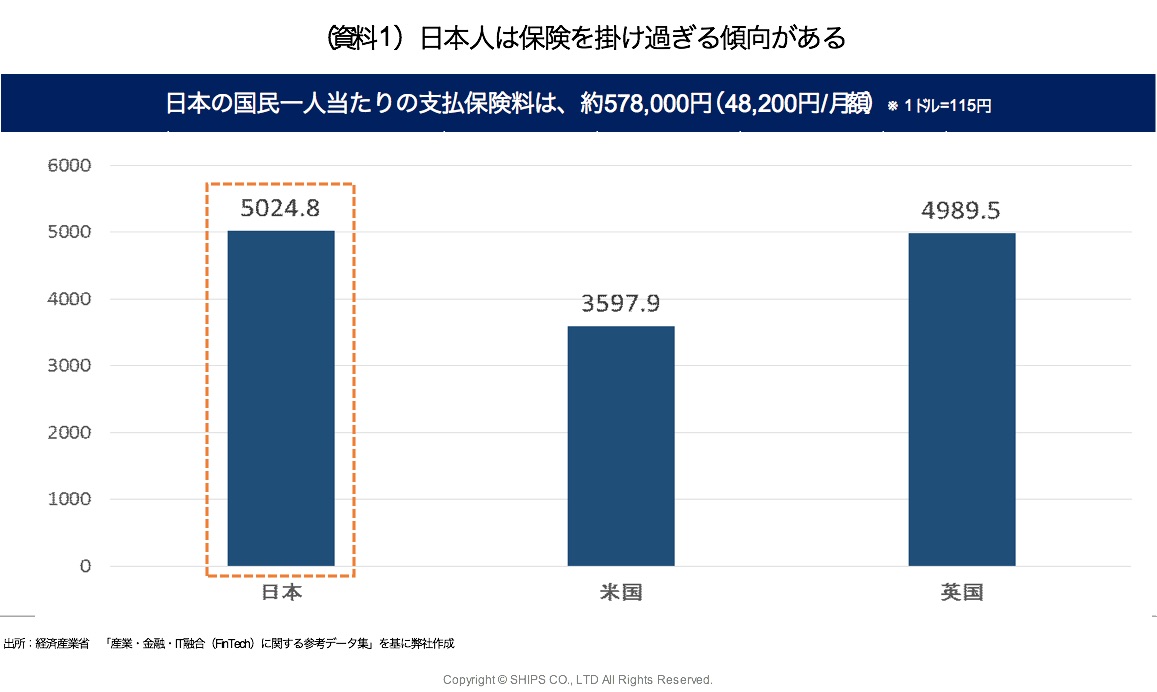

経済産業省の調べによると、日本人は平均で年間60万円近い保険料を支払っています。日本・米国・英国の国民一人当たりの保険料を比べると、日本人が最も多くの保険料を払っているそうです。

ちなみに、米国には日本と違って公的な保険制度はありませんが、日本の約3分の2程度しか保険料を払っていません。

では、保険料を払い過ぎてしまわないためにはどうすればよいか。

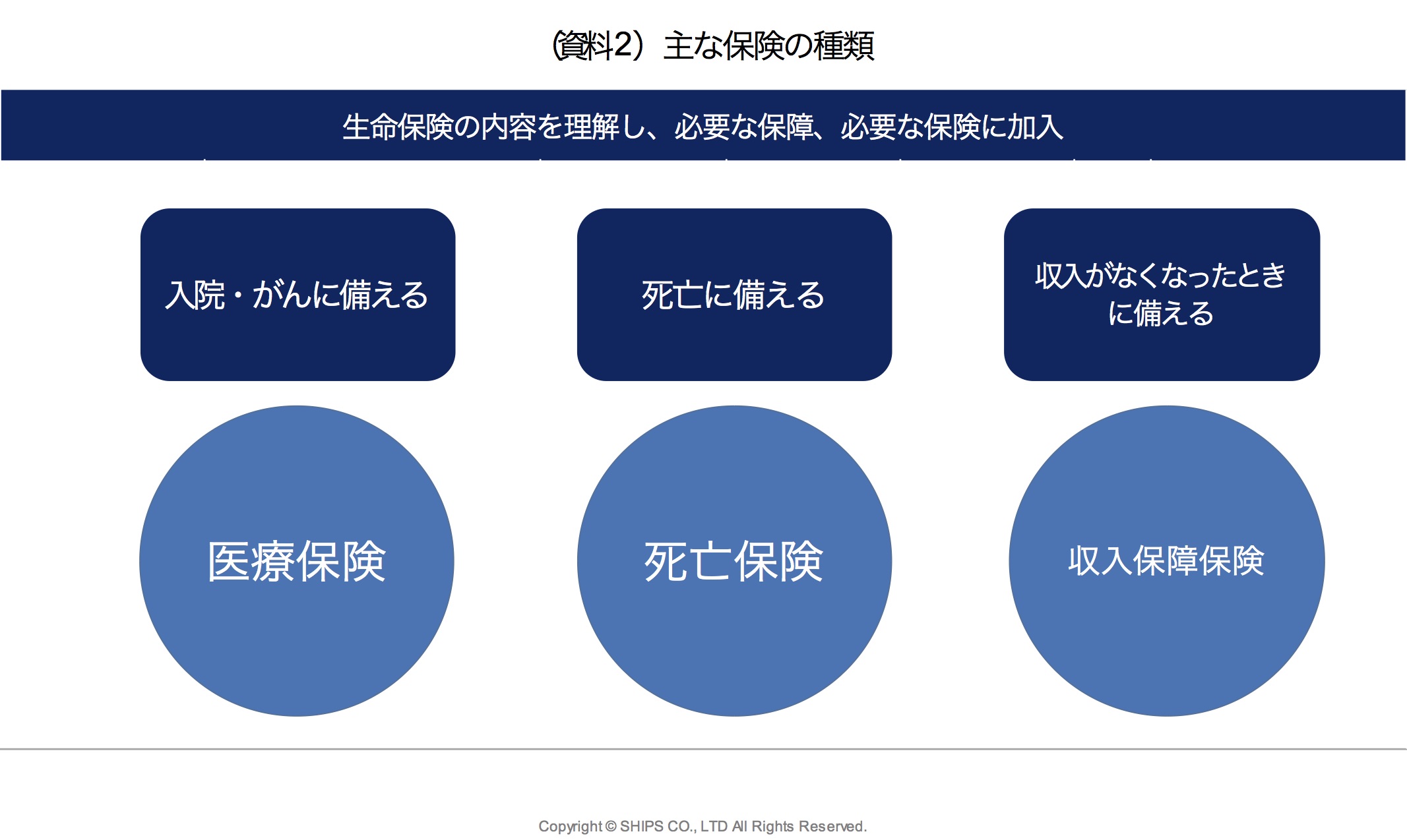

まず、基礎知識として、保険の種類を理解しておきましょう。

このコラムでは、「医療保険」と「死亡保険」についてお話をします。

まずは、入院やがんに備える「医療保険」についてです。

医療保険の加入形態は、ほとんどの方が掛け捨てだと思います。

掛け捨ての保険は、月々の支払いが少ないのが特徴です。

しかし、25歳の方が5千円の医療保険(全期払い)に加入した場合、90歳まで健康に生きたとすれば総払込総額は390万円(月額5千円×12ヶ月×65年)にもなります。つまり、390万円を掛け捨てたことになります。

もし入院して、入院日額1万円を受け取ったとしても、390日入院しないと、掛けた保険料を回収することはできません。

ここでみなさんに知っておいていただきたいのが、日本の公的保険制度である「高額医療費制度」です。

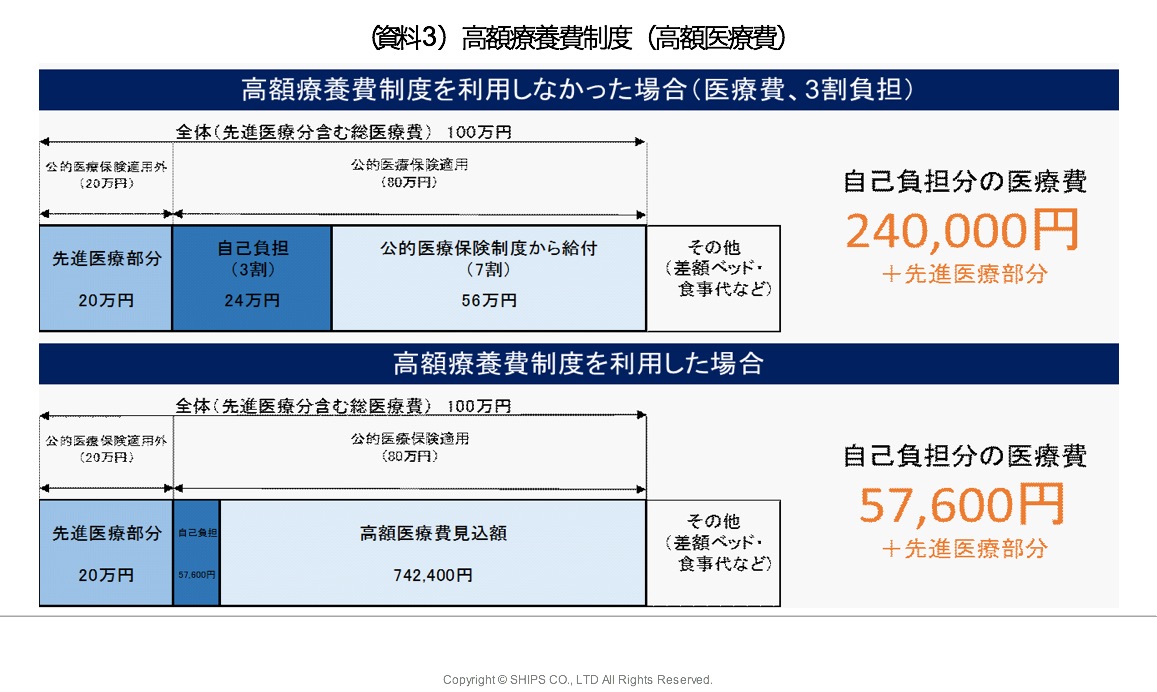

下図(資料3※)をご覧ください。

※毎月の給与(標準報酬月額)が26万円以下、70歳未満の方で試算

例えば、先進医療を含む総医療費が100万円掛かったとして、その内訳が以下のとおりであった場合、80万円分には公的医療保険が適用されます。普通は3割が自己負担となりますが、医療費が高額になると収入によって負担額の上限が定められ、自己負担がぐっと少なくなるのです。これが高額医療費制度です。図の場合、自己負担分は57,600円+先進医療部分の合計で済みます。

さらに、公的医療でカバーできない先進医療について、医療保険に先進医療特約をつけて加入していれば、自己負担額は57,600円のみです。

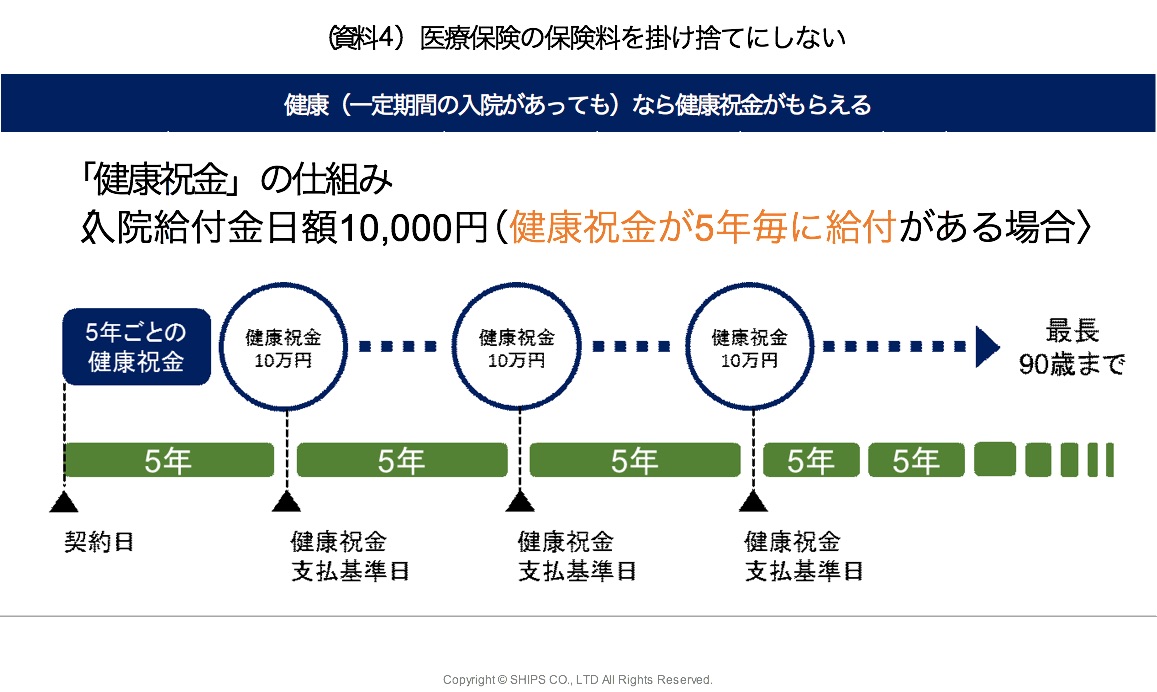

医療保険をお選びになる際は、このような制度のことも知ったうえで、たとえば健康祝金や、短期入院でも給付金が受け取れるプランが付加できる商品をお選びいただきたいと思います。

そうすることで、総掛け捨て金額はぐっと少なくなる可能性があります。

次に、死亡時に備える「死亡保険」についてです。

死亡保険の加入の目的は、自分が亡くなった時に、子どもが自立するまで(大学卒業まで)の生活費を賄うための保障や、残された遺族への保障が多いと思います。

しかし、人生100年時代を迎えた今では、「死亡保険」も老後のための資産として考えないといけない時代になってきました。過去のコラムでも書いたように、このままでは老後資金が不足する可能性が出てきているからです。

現在、円建ての死亡保険は、保険料の少ない掛け捨て型や、払い終わった後に解約すると、解約金が支払った保険料を下回る保険商品がほとんどだと思います。

そこで知っていただきたいのが「外貨建ての死亡保険」です。

資料5を参考にご説明します。

契約者:父親(母親)、被保険者:父親(母親)、30歳で死亡時の保険金受取人:子ども、とします。支払期間は10年です。

総払込保険料は37008.00ドル(日本円=115円で換算すると、約426万円)です。

注目していただきたいのは右端の欄、オレンジ色の数字で示した返戻率です。

11年目から100%を超えていることがお分かりになると思います(※ドルベース)。

つまり11年目以降であれば、お金が必要になったとき、たとえば子どもが18歳になり大学への進学資金が必要になる(経過年数20年、緑色の枠線で提示)などしたときも保険を解約すれば、解約返戻金は46431.02ドルとなり、払込保険料を上回る額のお金を得られるのです。

また、死亡保険は「資産形成」としても有効です。

先ほどの表の、40年後、契約者が70歳を迎えたときの数字をご覧ください。解約返戻金は69516.37ドルとなり、32508.37ドル(日本円=115円で換算すると、約374万円)増えて返ってきます。

これらをふまえて、今一度、死亡保険を選ぶ時は、ライフプランに合わせて加入されることをおすすめします。

厚生労働省によると、日本人が60歳までに死亡する確率は男性で8.1%、女性で4.3%です。小さなお子さんがおられる家庭における死亡保障はとても重要だと思いますが、子どもが自立した後、死亡保障は本当に必要でしょうか。

人生100年時代です。

資産運用も大切ですが、まずは生命保険のムダな保険料を削減しましょう。そして、お金のこと(経済、資産形成、保険など)を正しく理解し、ゆとりあるセカンドライフに向けての準備をしましょう。

SHIPS株式会社

代表取締役 COO 窪田陽平